了解最新的香港实体外地收入豁免(FSIE)制度

近年来,各国政府和国际机构都在打击避税和逃税行为。许多司法管辖区纷纷实施更新了相关立法。英属维尔京群岛(“BVI”)和开曼群岛(“Cayman”)也早在2019年引入了经济实质要求,香港也不例外。2022年12月,香港特区政府通过了《2022年税务(修订)(指明外地收入征税)条例》《Inland Revenue (Amendment) (Taxation on Specified Foreign-sourced Income) Ordinance 2022》的草案,于2023年1月1日正式实施。该条例同时修订了外地收入豁免制度 (Foreign-sourced Income Exemption) (“FSIE”) ,以防止双重不征税。

本篇GIL将带领阁下对香港FSIE制度的修订背景以及可能受到影响的相关企业在税务事务方面的注意要点做大致介绍。

可能受新FSIE制度影响企业类型:

● 外商投资企业:境外企业通过香港控股公司投资到中国内地的跨国企业集团;

● 红筹架构企业:利用红筹架构拟在中国香港、美国或其他国家/地区上市,在香港注册控股公司进行返程投资的中国跨国企业集团;

● 豁免BVI、开曼经济实质的企业:跨国企业集团内设立在开曼、BVI等司法属地同时在香港完成了商业登记申请成为香港税收居民的企业;

● 对外直接投资企业:进行对外直接投资、在香港设立持股平台公司的中国企业;

● 家族信托持股架构及美元基金投资项目下的香港特殊目的公司(“SPV”):有些香港SPV在境内有外商独资企业(”WFOE”)或合资公司(”JV”);境外家族信托通过下设SPV持有境外股权等资产。

了解新FSIE制度

香港实行地域来源征税原则。然而,新FSIE制度出台后,在香港经营行业、专业或业务的跨国企业集团成员实体[1] (MNE entity)的离岸利息、股息、处置收益或知识产权收入(Specified foreign-sourced income,即“特定的境外收入” [2]),将被视为在香港产生或得自香港,当该等收入在香港收取时,须被征收利得税。

但是,如果该跨国企业集团成员实体满足相关豁免条款要求(即经济实质要求、关联要求和持股要求),则相关的“特定境外收入”仍然可以免利得税。新FSIE制度的关注重点以及与原FSIE制度的对比如下表:

- 香港税务局的官方Q&A

Q1:新FSIE制度下的“经济实质要求”对香港的税收地域来源原则有影响吗?

香港继续实行地域来源征税原则。新FSIE制度下的纳税人仍然可以提出离岸索赔并免税,只要他们符合经济实质要求。

新FSIE制度下受涵盖的纳税人

根据香港《税务修订条例》, 新FSIE制度仅适用于在香港经营业务的跨国企业集团成员实体。即集团内至少有一个实体或常设机构[3]与最终母公司不在一个国家/地区,这个集团就是跨国企业集团,而跨国集团内的实体,就是跨国企业实体。

值得注意的是,如果其他税收管辖区设立的公司在香港注册成为“非香港公司”(即在香港以外地区成立法人在香港设立营业地点的公司),在香港经营业务且办理商业登记,那么,其也属于新FSIE制度下涵盖的跨国企业成员实体。

新FSIE制度下受涵盖的收入[4]

新FSIE制度下一共包括四项源自香港以外地区的被动收入:

● 股息;

● 利息;

● 处置股权收益;

● 知识产权收入(仅指知识产权使用收入,不包括转让收入)。

以上四项被动收入,如果不能符合新FSIE制度下的豁免征收利得税的条件要求,将视为源自香港的收入,不再享受税务豁免,需缴纳利得税。而传统贸易、服务类的主动收入如果是来源于香港境外,那么仍然享受豁免利得税。

豁免征收利得税必须满足的条件

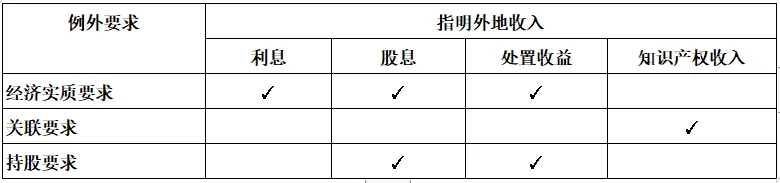

并不是所有情况下该四项被动收入都要缴税,当符合就特定类别收入设定的三种例外要求时,该被动收入将可以免利得税,具体如下列表所示:

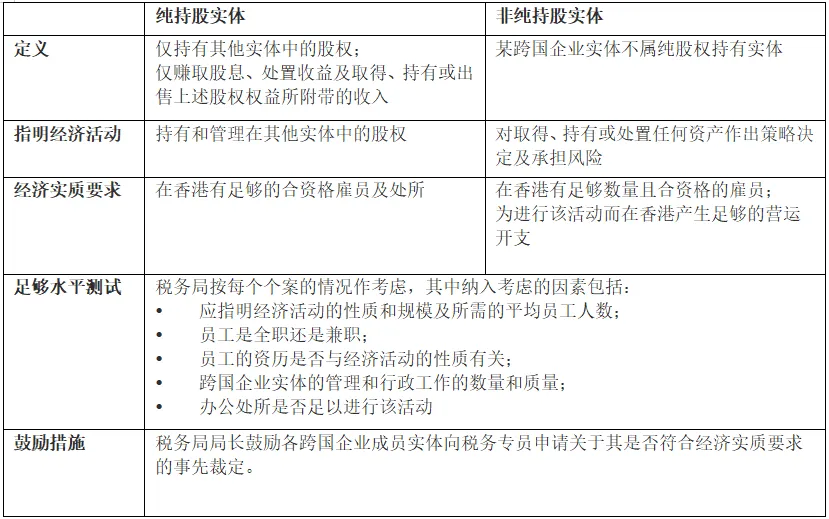

a) 例外情况1:经济实质要求[5]

跨国企业成员实体符合经济实质要求,其在香港收取的该等收入将可以继续免利得税。根据《税务修订条例》,针对纯股权持有实体和非纯股权持有实体分别规定了不同的经济实质要求对比如下:

- 香港税务局的官方Q&A

Q2:有居民身份证明书(“COR”)可否证明满足了FSIE下的经济实质要求?

香港税收居民身份的判别与新FSIE制度下的“经济实质要求”,两者需要在不同的背景下分开进行考虑,因此COR不能用于证明新FSIE制度的足够经济实质。

Q3:股权持股业务附带的利息收入是否会影响纳税人的“纯股权主体”身份?

收取附带利息收入(例如存入股息的利息)不会影响纳税人作为纯股权持有实体的地位。

Q4:纯股权持有实体为满足放宽的经济实质要求而进行的哪些活动将被视为“持有和管理股权参与”?

税务局会根据纳税人整体运营考虑纳税人的商业现实。一般而言,股权的持有和管理活动包括对股权的持有和出售做决策、计算风险、审查或修改取得股权的融资安排。

b) 例外情况2:关联要求[6]

根据经济合作与发展组织(以下简称“OECD”)于2015年公布的侵蚀税基与转移利润(以下简称“BEPS”)方案第五项行动计划中的关联法,只有“合格知识产权”收入—即专利、专利申请和软件版权,才有资格按关联比例享有税务优惠待遇。

若想了解更多详情,请参阅《税务条例》附表17FC及税务局公布的示例。

c) 例外情况3:持股要求[7]

持股要求提供了经济实质要求的替代方案,使在香港获得外地股息或处置收益的跨国企业实体能够申请利得税豁免。持股免税需满足以下条件:

● 该跨国企业实体为香港居民人士,或在香港地区设有常设机构的非香港居民人士。

● 在外地股息或处置收益产生前至少12个月内,该跨国企业实体持续持有被投资实体不少于5%的股权。

● 在境外已被征收利得税性质的税项,且境外当地适用税率在15%以上。

若想了解更多详情,请参阅《税务条例》第 15N 条及税务局公布的示例。

纳税人的义务[8]

根据新FSIE制度,获得应税收入的跨国企业成员实体须独立确定其是否应根据 FSIE 制度纳税。如果是,请将该情况如实通知香港税务局,并自收到应纳税收入之日起至少保存七年的指明外地收入交易记录。

参考法条引用:

[1]参见税务条例15H 第4部分第3A分部释义,“集团”“跨国企业集团”“跨国企业实体”定义;15H 第4部分(4)条;香港税务局提供示例

[2]参见税务条例15H 第4部分第3A分部释义,“指明外地收入”定义;第14A(1) 条;第19CA条;第20AC条、20ACA条、20AN条、20AO条;第23B(12) 条;第23B(4AA)条‘香港税务局提供示例

[3]参见税务条例15H 第4部分第3A分部释义,“香港居民人士”定义。第50AAC(1)条;“常设机构”“独立跨国企业实体”定义;税务条例第(3)款;《税务条例》17G条;香港税务局提供示例

[4]参见税务条例15I;税务条例15F;税务条例第(1)款;税务条例15D;税务条例15J; 税务条例15I(1)条;香港税务局提供示例

[5]参见税务条例15K;香港税务局提供示例;《公司(清盘及杂项条文)条例》(第32章)、《有限责任合伙条例》(第37章)、《商业登记条例》(第310章)和《公司条例》(第622章)

[6]参见税务条例15L;税务条例15I(1)条;税务条例17FC第2、第3部;税务条例17FC第1(2);香港税务局提供示例

[7]参见税务条例15M, 15N;税务条例15I(1)条;税务条例第50条,第50AAK条,第50AAA条,第50AAAB条;税务条例第6(b)款;税务条例第15O(1)条,15O(2)条;税务条例第15(21)(b)条;香港税务局提供示例

[8]参见税务条例15S;税务条例51C(2)条;香港税务局提供示例

我们的服务

随着香港税务条例修订法案颁布,新FSIE制度的推行,GIL在企业服务咨询以及税务申报业务方面拥有丰富的经验,GIL可以协助评估阁下当前的香港业务是否属于 FSIE 制度的范围并且提供相应服务。

如果您正寻求这方面的专业建议,请联系GIL香港财税团队:acct.list@gil-global.com